Ao Longo desses últimos dias, muitos leitores vêm me enviando solicitações sobre qual indicador de desempenho melhor pode sinalizar a situação financeira de uma empresa. Minha resposta, até de forma redundante, tem sido a de que, um indicador financeiro apenas, não pode lhe conduzir a uma base confiável para tomada de decisões. O correto é se fazer uma composição de indicadores que melhor se ajustem ao ponto que se quer avaliar. Tomar apenas um indicador para se estabelecer um parâmetro de eficiência financeira, é muito arriscado e não recomendado.

Trago hoje, uma breve explicação sobre alguns dos indicadores que podemos utilizar para compor uma base de análise das nossas empresas. São eles:

1. INDICADORES DE ENDIVIDAMENTO

São os índices que demonstram como está o nível de dívidas da empresa, capazes de apontar, se este endividamento está seguro ou já apontando risco. Seguem alguns:

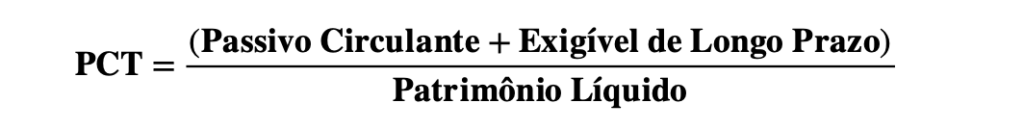

1.1. (PCT) Participação de Capital de Terceiros

O PCT representa como está a participação do capital proveniente de recursos externos, que a empresa vem utilizando para a manutenção das suas atividades operacionais.

Quanto maior o resultado deste indicador pior. Seu valor representa quanto a empresa possui de capital de terceiros para cada unidade aplicada de capital próprio.

1.2. Dívida Líquida sobre EBITDA

Utilizado para entender como está a capacidade de solvência da empresa. Representa a capacidade que a empresa possui em pagar suas dívidas com base em seus lucros operacionais.

OBS: Dívida Líquida = Dívida Total – Disponibilidade de Caixa

1.3. (IPL) Imobilização do Patrimônio Líquido

Utilizado para se entender a estrutura de capital de uma empresa. Relação entre o capital próprio e o de terceiros.

Quanto menor o seu valor melhor, pois o Patrimônio Líquido serve basicamente para a formação do Ativo Circulante, de maior liquidez, e do Ativo Permanente. Se a empresa vem gastando mais recursos no Ativo Permanente, ela tenderá a necessitar de capital de terceiros (dívidas) para a manutenção das suas atividades diárias.

1.4. (EG) Índice de Endividamento Geral

Demonstra qual a proporção do Ativo Total da empresa é financiada por capital de terceiros.

Quanto maior for o seu resultado, maior será a dependência financeira.

Importante salientar que se o retorno dos Ativos superar o custo do endividamento, pode a ter ser interessante elevar este índice, pois a empresa estará pagando juros menores do que o retorno da aplicação desse capital em seus ativos.

Para que o EG esteja em um bom nível de alavancagem, o capital de terceiros precisa estar inferior aos ativos totais.

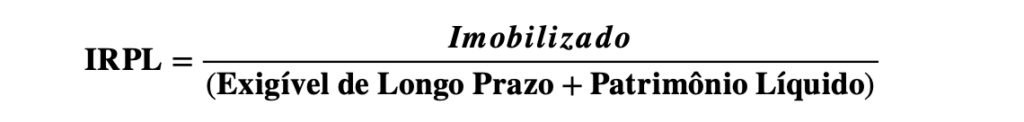

1.5. (IRPL) Imobilização de Recursos a Longo Prazo

Demonstra o quanto de recursos de longo prazo e do Patrimônio Líquido, a empresa aplica no seu imobilizado.

Quanto maior o indicador, maior serão as dificuldades em honrar os compromissos. O ideal é que o imobilizado seja igual ou inferior ao valor do exigível de longo prazo.

2. INDICADORES DE RENTABILIDADE

Servem para demonstrar o retorno financeiro dos investimentos de uma empresa. Em resumo, apontam a presença ou a ausência de lucro.

Seguem alguns dos principais:

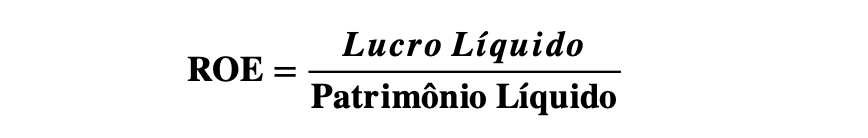

2.1. Retorno sobre o Patrimônio Líquido (ROE)

Este indicador expressa a capacidade que a empresa tem de gerar lucro a partir dos recursos próprios.

Quanto maior for o seu resultado, melhor. ROE negativo indica que a empresa não apresentou lucro e corroeu o patrimônio.

2.2. Retorno sobre Investimentos (ROI)

Exprime o retorno financeiro de um investimento. De forma simples, este indicador demonstra aponta o quanto a empresa ganha ou perde para cada real que aplica.

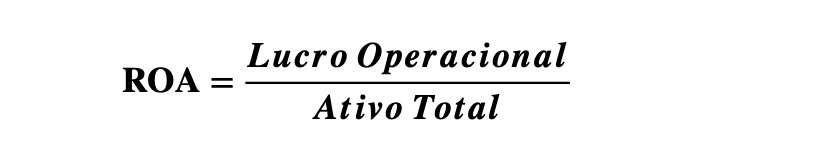

2.3. Retorno sobre os Ativos (ROA)

Este indicador mede o qual a empresa é eficiente em gerar renda com seus ativos.

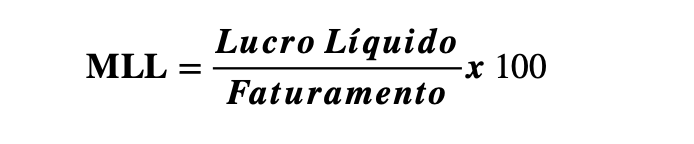

2.4. Margem de Lucro Líquido

Representa a porcentagem de lucro líquido que uma empresa obtém em relação a sua receita.

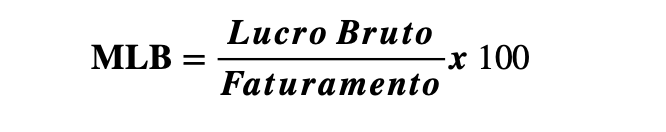

2.5. Margem de Lucro Bruto

Indica quanto a empresa ganha de lucro a cada venda realizada.

2.6. EBITDA

Também conhecido como LAJIDA (Lucro Antes dos Juros, Impostos, Depreciações e Amortizações). Serve para avaliar uma empresa pela sua capacidade de geração de caixa.

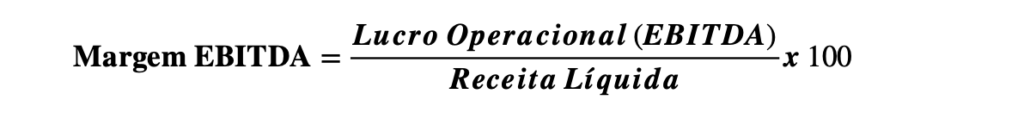

2.7. Margem EBITDA

Indica a lucratividade operacional da empresa.

3. INDICADORES DE LIQUIDEZ

São utilizados para se verificar como está a capacidade financeira da empresa para cumprir com as obrigações compreendidas no passivo circulante.

Seguem alguns dos principais:

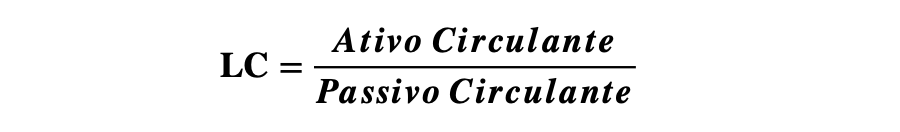

3.1. Liquidez Corrente

Caso seu resultado seja superior a 1, indica que a empresa possui um capital de giro positivo.

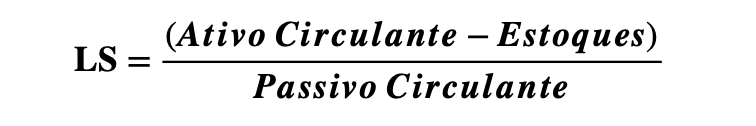

3.2. Liquidez Seca

É importante que seu resultado seja superior a 1. Demonstra a capacidade que a empresa possui de cumprir com suas obrigações no curto prazo, retirando do cálculo os estoques.

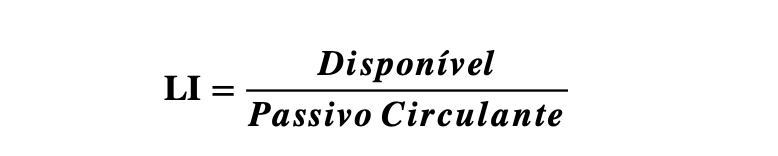

3.3. Liquidez Imediata

Precisa ser maior do que 1. São os recursos aos quais uma empresa pode recorrer imediatamente, como o caixa, o saldo bancário e às aplicações financeiras de liquidez imediata, como seu nome indica.

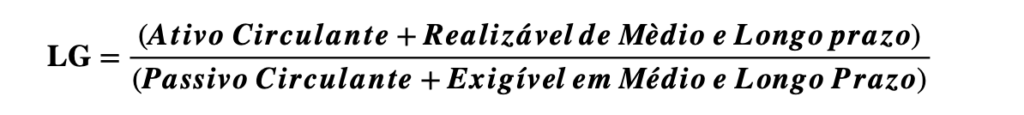

3.4. Liquidez Geral

Importante que seja maior do que 1. Mede a capacidade que a empresa possui de liquidar suas obrigações de curto e longo prazos.

Trouxe aqui alguns indicadores que podem lhes ajudar a acompanhar seus negócios. Importante salientar que apenas um indicador não é o suficiente para traçar um panorama minimamente confiável sobre sua empresa, é preciso a conjunção de alguns para essa medição.

Respostas de 4

Sou de outra área profissional.

A ferramenta – indicadores – é relevante em todos os segmentos.

Matéria muito boa.

Ótimos conceitos para aplicar nas empresas !!

Matéria muito boa e didática!!!

Excelente